昨今ささやかれる年金問題や終身雇用制度の終了などで、将来や老後に備えなきゃという意識を持つ若者が増えていますね!

世間の人も少しずつですが投資に対するリテラシーが高まっているように思います!

その一方で二の足を踏んで何も行動に移せていない人がいるのも事実です。

そんな方のために今回はiDeCo(イデコ)の解説をしようと思います!

この記事をおススメしたい人

- これから投資信託を検討しようと思っている人!

- 2022年の法改正で何が変わるのか知りたい人!

- 老後や将来の不安を軽減させたい方!

iDeCo(イデコ)って何?

個人型確定拠出年金とも呼ばれ、毎月一定の掛け金を積み立てて資産を運用する最強の「私的年金」!

毎月5000円以上1000円単位で設定出来ますから敷居は低いですし、一般的な投資信託と比べてメリットが多い!

積み立てたお金は基本的に60歳になるまで引き出せないので、途中で使ってしまう心配もありません!

メリット

・掛け金の全額が控除される!

・一般の投資信託と比較して手数料が安い!

・運用益に税金がかからない!

・受け取る時も優遇がある!

やらない理由を探す方が大変な位ですね!

iDeCoの細かな解説前に2022年の改正ポイントをお伝えしておきます!

iDeCoの法改正ポイント

①積立可能な年齢が変更(2022年5月1日から)

今までは60歳未満が対象でしたが65歳未満まで積立可能期間が伸びました!

②運用可能期限の変更(2022年4月1日)

今までは70歳になるまでに受け取る必要がありましたが、75歳まで運用出来るように!

③企業型確定拠出年金加入者もiDeCoに加入可能に変更(2022年10月1日から)

掛金が所得から全額控除される

毎年10月下旬に「小規模共済等掛金払込証明書」という書類が送られてくるので、確定申告か年末調整の書類に記入して提出すれば、その年の所得税と翌年の住民税が安くなります!

例えば一般的な会社員が毎月2万3000円を20年間拠出した場合だと100万円以上の節税になる事が多いのでインパクトがありますね!

掛金の上限額

掛金の上限額は一律ではなく働き方で変わります!

・自営業、フリ―ランス

月額6万8000円が上限。

国民年金基金に加入している場合は国民年金基金の掛け金と合わせて6万8000円が上限なので注意!(小規模企業共済の掛け金は別枠)

国民年金の付加年金を収めている場合は上限額が1000円下がります。

・会社員(企業年金なし)

月額2万3000円が上限。

・会社員(企業型確定拠出年金(企業型DC)あり)

「5万5000円から事業主掛金(DC掛金)を引いた金額」と「2万円」のどちらか少ない方が月額の上限。

・会社員(確定給付企業年金(DB)あり)

月額1万2000円が上限。

・会社員(企業型確定拠出年金・確定給付企業年金両方あり)

「2万7500円から事業主掛金(DC掛金)を引いた金額」と「1万2000円」のどちらか少ない方が月額の上限。

・公務員

月額1万2000円が上限。

・専業主婦、専業主夫など

月額2万3000円が上限。

※2024年12月1日からは企業年金のある会社員と公務員は「5万5000円から事業主掛金(DC掛金)を引いた金額」と「2万円」のどちらか少ない方が月額の上限に統一されます。

運用益が非課税

通常ですと株などは利益が出た時に源泉分離課税20.315%が課せられます!

しかしiDeCoの場合は運用して出た利益に税金はかからず再投資されます!

複利の力が効率的に働くので最終的に受け取れる金額も増えるという事です!

受け取り時期はいつ?

60歳以降なら受け取れるが、その際に値下りしているようなら75歳になるまではいつでも受け取れるので様子見する事もできる!※65歳以降は積み立ては出来ないが運用は出来る。

※iDeCoの加入期間が10年未満だと受給開始年齢が遅くなります!

・8年以上10年未満:61歳から

・6年以上8年未満:62歳から

・4年以上6年未満:63歳から

・2年以上4年未満:64歳から

・1か月以上2年未満:65歳から

※60歳以降に加入する場合は加入から5年経過後

配分割合の変更

配分割合の変更とは毎月の掛け金購入する商品を変更したり比率を代えたりする事を言います!

・今までは商品Aを毎月買っていたが、次からは商品Bを買うようにする。

・今までは商品Aを毎月買っていたが、次からは商品Aを50%、商品Bを50%買うようにする。

配分割合の変更では上記のような事が可能です!

預け替え(スイッチング)

預け替えとは今まで積み立ててきた商品の一部または全部を売って、新しい商品を購入する事です!

iDeCo口座には現金で置いておく事は出来ないので、保有している商品を解約したら別の商品を購入する事が必要になります。

若いうちは株式で運用して、受け取り時期が近くなってきたら値動きの小さな債券に切り替えるといった戦略も取れますね!

その時の株価と受け取り時期をふまえて預け替えも視野に入れておきましょう!

積立商品は何を選べばいい?

結論から言うと、若い方は全世界もしくは先進国(全米、S&P500など)の株式投資信託がおススメです!

リスクはありますが長期間の運用が出来るのであれば高いリターンを見込める可能性の方が大きいためです!

投資信託には日経平均やS&P500などの指数に連動するように運用されるインデックスファンドと、運用会社(ファンド)が独自の基準で運用するアクティブファンドがあります!

アクティブファンドは投資のプロがリサーチや検証をして運用するので良く思えますが、過去の成績ではインデックファンドに劣る場合が大多数です。

手数料(信託報酬)もアクティブファンドはインデックスファンドよりも高いため、見極めに自信がある人以外は全世界か先進国の株式インデックスファンドが良い選択なると思うので参考にしてください!

おすすめはしませんがリターンが小さくてもいいからリスクを減らしたい場合は債券や定期預金での積み立てを検討してもいいでしょう!

金融機関はどこを使う?

iDeCoは法律で定めれられた制度ではありますが金融機関によって取り扱う商品や口座管路手数料、利便性が違います!

iDeCoの口座は1人ひとつの金融機関です!金融機関の変更は可能ですが時間と手間が掛かるので金融機関選びは慎重にしましょう!

取り扱い商品や手数料を考慮するとおすすめはSBI証券・楽天証券・マネックス証券が良いですね!

間違っても銀行の窓口に相談してはいけません!手数料の高い商品を勧められる可能性が非常に高いです!

受け取り方と優遇制度

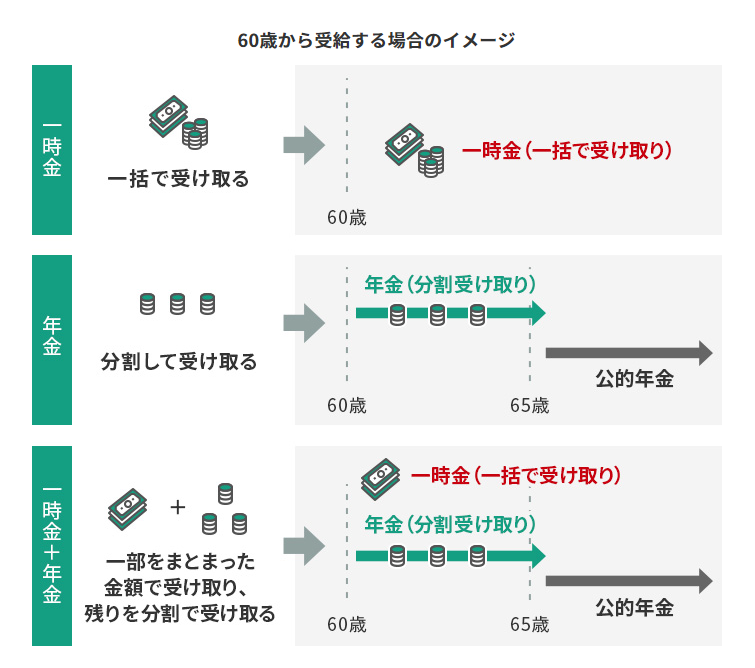

受け取り方には3パターンあります。

受け取り方3パターン

①老齢給付金

加入者本人が60歳以降に受け取れる。

②障害給付金

加入者が障害状態になった場合は60歳前でも受け取れる。

③死亡一時金

加入者が亡くなった時に遺族が受け取る。

大多数の方は老齢給付金での受け取りになるのでコチラを解説していきます!

老齢給付金での受け取り方は一時金と年金の2つに分かれます!税金的にどちらが得かは一概には言えませんが一時金の場合は退職所得控除を受けられ、年金の場合は公的年金等控除を受けられます!

※一時金と年金を組み合わせる事も可能なので実質3パターンになります。

出典:https://www.dcnenkin.jp/media/special/ideco/receiving_ideco/

公的年金が少ない人は「年金」での受け取りが、退職金が少ない人は「一時金」での受け取りがお得になる傾向があるようです!

※一時金で受け取るケースが圧倒的に多いです!

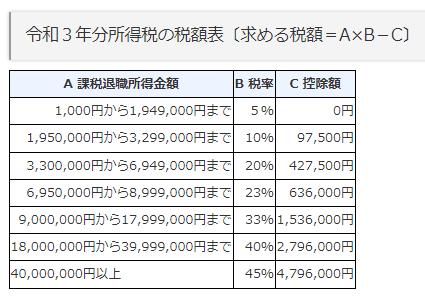

一時金(一括)で受け取る場合

一時金(一括)で受け取る場合は税法上「退職所得」の扱いとなります!

一時金の場合は退職所得に所得税(税率下図参照)と住民税10%が課税されます!

出典:https://www.nta.go.jp/publication/pamph/koho/kurashi/html/02_3.htm

退職所得は(一時金-退職所得控除)×2分の1で計算されます!

退職所得控除を利用して一時金を受け取る際は支払先の金融機関に「退職所得の受給に関する申告書」を提出する必要があります!

退職所得控除額の計算

・勤続年数20年以下

40万円×勤続年数(80万円未満の場合は80万円)

・勤続年数20年越

800万円+70万円×(勤続年数ー20)

※勤続年数のカウントは1年切り上げ!(勤続10年2か月の場合は勤続11年で計算)

※iDeCoの場合は加入年数

「退職所得の受給に関する申告書」を提出しない場合は所得税20.42%が源泉徴収されるため、自分で確定申告をする必要があります!

住民税は提出の有無に関わらず退職所得控除額を計算し特別徴収される事になっています!

会社の退職金がある場合

お勤めの方で退職金が出る場合は退職所得控除について注意が必要です!

なぜなら一定期間内や同時にiDeCoと退職金を受け取ると退職所得控除の枠が共有されるためです!

別々に退職所得控除を使いたい場合はiDeCoを先に受け取るか、退職金を先に受け取るかで変わります!

・退職金を先に受け取る場合はiDeCoの受け取りまで約20年空ける必要があります!

例:2022年5月に退職金を受け取った場合はiDeCoを2042年1月1日以降なら退職所得控除を別枠で使える。

・iDeCoを先に受け取る場合は退職金の受け取りまで約5年空ける必要があります!

例:2022年5月にiDeCoを受け取った場合は退職金を2027年1月1日以降なら退職所得控除を別枠で使える。

年金で受け取る場合

年金で受け取る場合は税法上「雑所得」の扱いとなります!

受取期間(金融機関によって設定できる年数が違う)と1年間に年金を受け取る回数を決めて受給します。

※受け取るたびに手数料が発生する点に注意!

公的年金控除の範囲で受給する場合は国民年金や厚生年金の受け取り時期が被らないように工夫する手もあります!

出典:https://www.nta.go.jp/publication/pamph/koho/kurashi/html/03_1.htm

結局どれくらい受け取れるの?

これは毎月いくら積み立てるのか?何年間運用するかで大きく変わるので一言では言えません!

そこで僕自身が運用しているiDeCoの状況を貼り付けたので参考にしてください!

↓(僕自身がやっている楽天証券のiDeCoの運用状況)↓

上記の成績はとてもいいですが、受け取り時にはもう少し利回りは低くなるかと思います!

今度はモーニングスター社が提供しているiDeCoシミュレーターを使って見ていきましょう!

シミュレーションでは想定利回り5%にしておき、掛金は毎月15000円で設定しました!

所得控除だけでも105万円!

運用益の非課税も120万円以上です!

退職金がたっぷり出る人を除けば、退職所得控除でほぼ全額受け取れるでしょう!これは大きいですよね!

やはり、やらない理由が全くないと言っていいですね!

まとめ

iDeCoは長い期間をかけてコツコツと運用することで資産を増やす投資!

掛金が全額所得控除を受けられ、運用益が非課税で再投資され、受け取る時も退職所得控除か公的年金等控除を受けられる!

投資を何もしていない方こそぜひやるべきでしょう!

短期の値動きに一喜一憂するのはNGです!

ドッシリかまえて、資産のチェックは年に1度くらいにしましょう!

今回はこれで以上です!また次回✋